Le cas de l'infrastructure mondiale

Le secteur de l’infrastructure comprend généralement des placements dans des réseaux et services sous-jacents qui sont essentiels au bon fonctionnement des économies mondiales. Par le passé, ces placements ont compris des sociétés de transport, de l’énergie et des services aux collectivités, des communications et des infrastructures sociales. Bien que la nature des entreprises puisse varier grandement, il existe plusieurs facteurs communs qui unissent les sociétés et les classent dans le secteur de l’infrastructure.

En tant que catégorie d’actif, l’infrastructure est habituellement composée de types de placements économiques et sociaux.

Types d’investissements en infrastructure

| Infrastructure économique | Infrastructure sociale | ||

|---|---|---|---|

| Transport | Énergie et services aux collectivités | Communications | Sociale |

|

|

|

|

Renseignements supplémentaires

8 raisons d’investir dans l’infrastructure

Fortes entraves à l’accès

Bon nombre d’actifs liés à l’infrastructure agissent en tant que monopoles réglementés par le gouvernement. Les services aux collectivités fournissant de l’eau potable et de l’électricité sont essentiels et la demande pour ceux-ci est largement inélastique pendant l’ensemble du cycle économique. Étant donné les coûts exorbitants nécessaires pour financer notamment les canalisations d’eau et les lignes de transmission, le public est mieux servi par un seul fournisseur fonctionnant sous la surveillance du public.

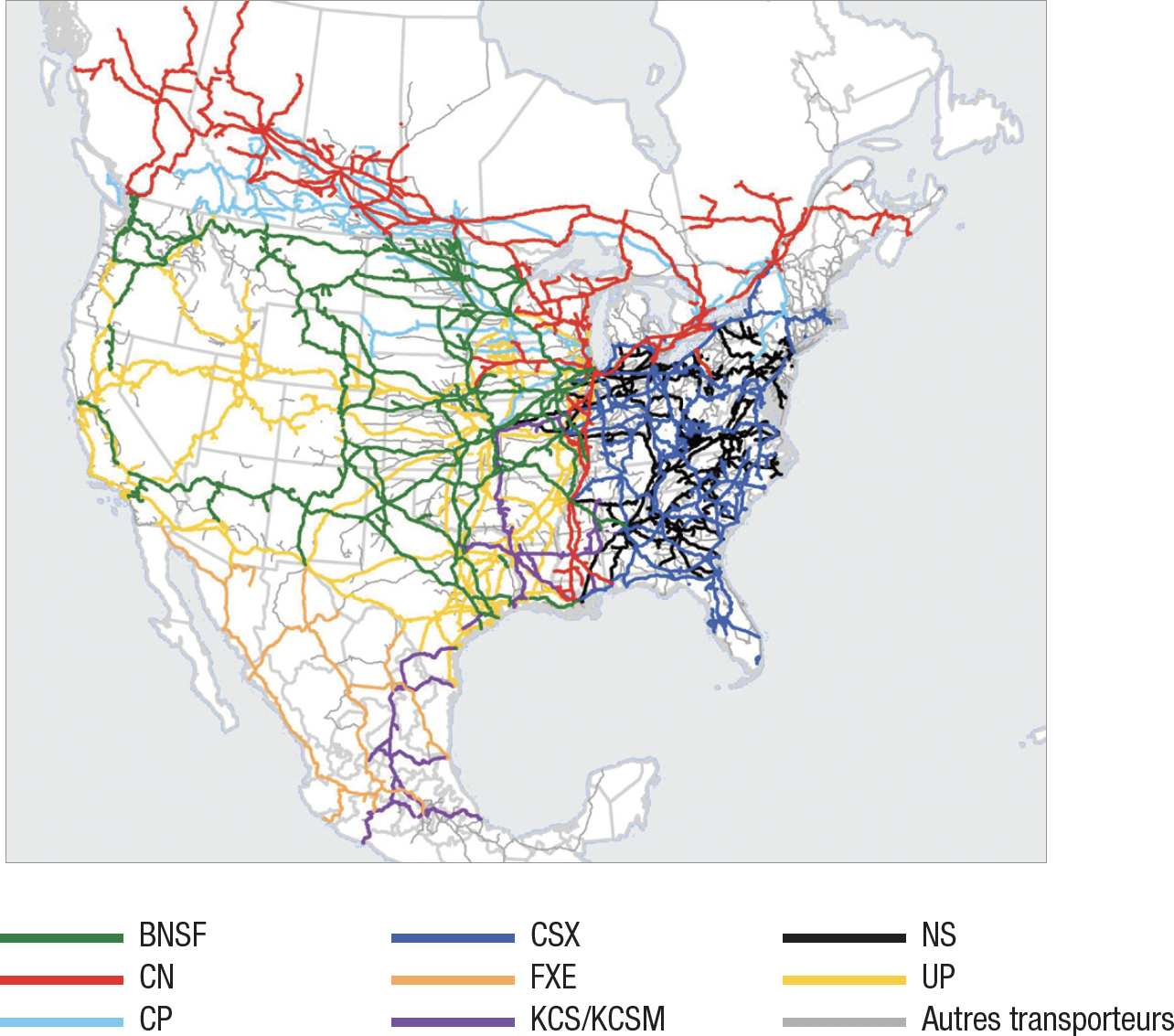

Certains actifs liés à l’infrastructure tirent profit de fortes entraves à l’accès étant donné les actifs qu’ils ont acquis ou la structure de leur industrie. Par exemple, les aéroports internationaux bénéficient de fortes entraves à l’accès étant donné l’avantage marginal moindre de construire un autre aéroport important dans une ville. De la même façon, le secteur du transport ferroviaire en Amérique du Nord s’est consolidé et ne compte maintenant que huit transporteurs importants, rien ne laissant entendre la venue d’un concurrent.

Transporteurs férroviaires en Amérique du Nord

Source : industrie du transport ferroviaire de marchandises en Amérique du Nordry, 14 mars 2014. Association of American Railroads.

Pouvoir d’établissement des prix

En raison de la demande relativement inélastique pour leurs services, les actifs liés à l’infrastructure peuvent habituellement augmenter constamment leurs prix au fil du temps. Les opérateurs de routes à péage comptent habituellement sur des facteurs de progression annuels leur permettant d’augmenter les droits de péage en fonction de l’inflation, en plus d’une marge. Les servicesaux collectivités réglementés ont souvent une structure de capital et de rendement réglementée leur permettant de générer des rendements sur les actifs et les investissements qui excèdent le taux d’inflation. La capacité à augmenter régulièrement les prix garantit que la croissance des flux de trésorerie absolus et des distributions de l’actif est égale ou supérieure à l’inflation.

Transurban Group

Progression des droits de péage - PROTECTION INTÉGRÉE CONTRE L’INFLATION

| AUTOROUTE | PROGRESSION |

|---|---|

| CityLink | Progression par le plus élevé de lʼIPC trimestriel ou de 1,011065 % par trimestre pour les 15 premières années (jusquʼau 31 décembre 2016), puis trimestriellement en fonction de lʼIPC. Cette hausse est soumise à un plafond, à savoir l’IPC annuel majoré de 25 %. |

| M2 | Progression trimestrielle par le plus élevé de lʼIPC trimestriel ou de 1 %. |

| LCT | Progression trimestrielle en fonction de lʼIPC. Les droits de péage ne peuvent pas être réduits en raison de la déflation. Toutefois, le droit de péage ne peut pas être augmenté avant que lʼinflation ne dépasse la déflation. |

| ED | Progression trimestrielle par le plus élevé de la hausse du salaire trimestriel et de lʼIPC trimestriel ou de 1 %. |

| M7 | Progression ou recul trimestriel en fonction de lʼIPC trimestriel. |

| M5 | Progression trimestrielle en fonction de lʼIPC de Sydney. Les droits de péage ne peuvent pas être réduits en raison de la déflation. Toutefois, le droit de péage ne peut pas être augmenté avant que lʼinflation ne dépasse la déflation. |

| CCT | Progression trimestrielle par : le plus élevé de lʼIPC trimestriel ou 0,9853 % (lʼéquivalent de 4 % par année) jusquʼen juin 2012; le plus élevé entre lʼIPC trimestriel ou 0,7417 % (lʼéquivalent de 3 % par année) jusquʼen juin 2018; lʼIPC trimestriel jusquʼà la fin de la concession. |

| Logan Motorway | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| Gateway Motorway | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| Clem7 | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| Go Between Bridge | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| Legacy Way | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| AirportlinkM7 | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

| 495 Express Lanes | Les droits de péage progressent chaque année en fonction de lʼIPC à Brisbane. Les droits de péage ne peuvent pas être réduits en raison de la déflation. |

Flux de trésorerie prévisibles

Les actifs liés à l’infrastructure ont tendance à constituer des actifs à long terme ayant des coûts de développement élevés, mais des coûts d’exploitation relativement faibles. En raison de la demande inélastique et du pouvoir d’établissement des prix, ces sociétés affichent des flux de trésorerie très stables à long terme. Par exemple, les routes à péage, les réseaux de transmission et de distribution et les réseaux de télécommunications ont une durée de vie utile de 30 à 50 ans pendant lesquels ils produisent des flux de trésorerie constants pour le compte des investisseurs.

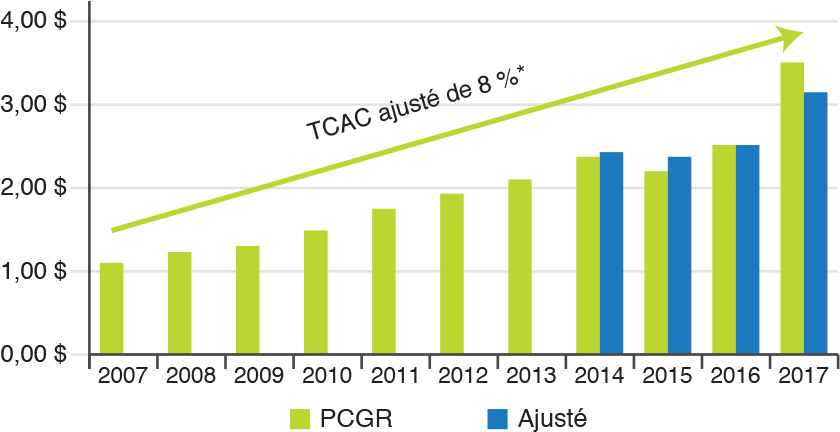

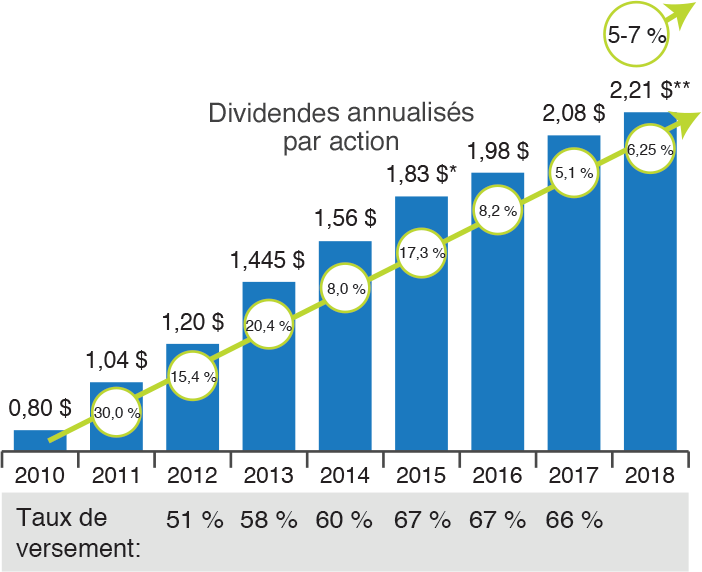

WEC Energy Group

Poursuite de la solide croissance des dividendes

Source : WEC Energy Group, Investor Update, avril 2018

Poursuite de la solide croissance des dividenes

** Le calcul des données annualisées repose sur un dividende de 0,5525 $ pour le premier trimestre de 2018.

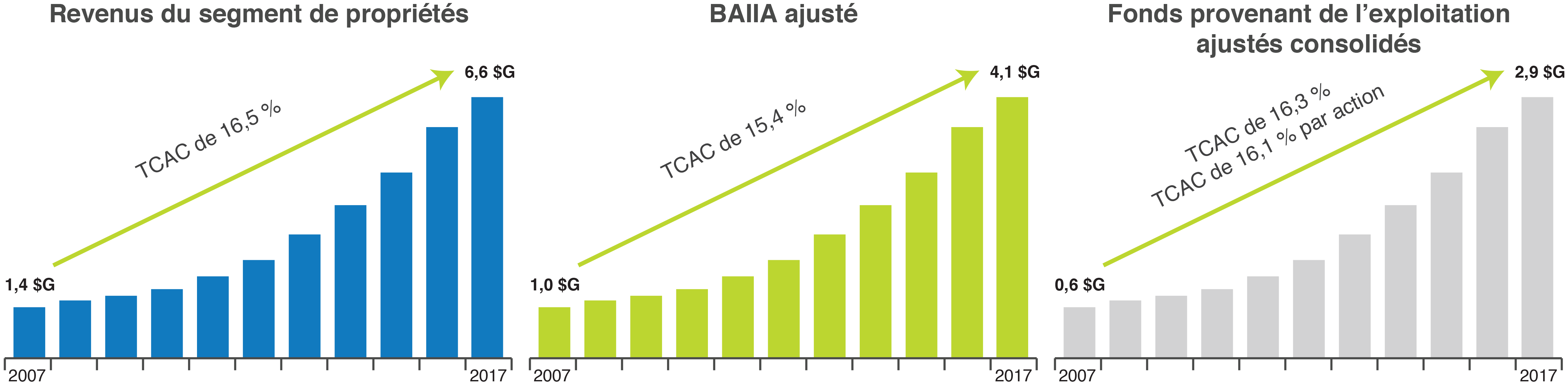

Croissance viable à long terme

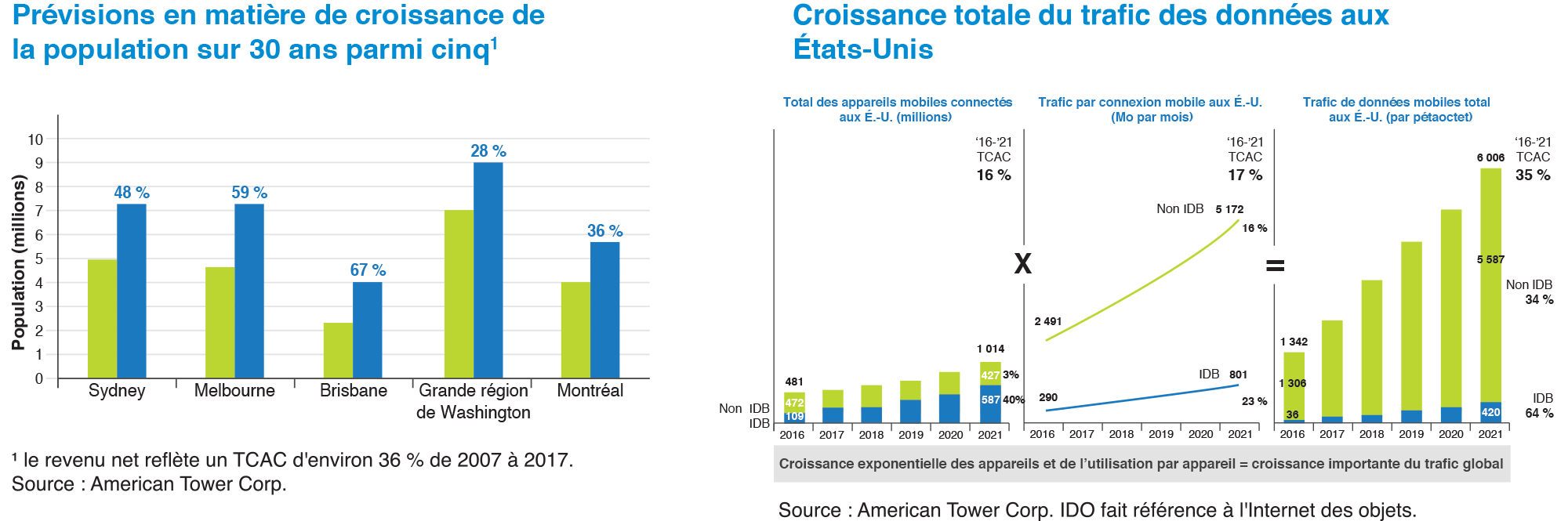

En plus des flux de trésorerie constants à long terme, la plupart des actifs liés à l’infrastructure offrent une croissance constante aux investisseurs. Des facteurs comme la croissance de la population, les tendances démographiques, l’expansion économique absolue et les tendances macroéconomiques constituent souvent des moteurs de l’utilisation de l’infrastructure. Ces moteurs à long terme ont tendance à rendre les actifs liés à l’infrastructure plus précieux à long terme à mesure que leur utilisation augmente. Les tours de télécommunications constituent l’exemple parfait d’un actif dont l’utilisation provient de la croissance de la population et de l’innovation. À mesure que les téléphones intelligents augmentent en popularité et que le transfert de données prend de l’importance, on observe une hausse de l’utilisation des réseaux de télécommunications, ce qui les rend plus précieux.

American Tower Corp1

Moteurs macroéconomiques mondiaux

Les caractéristiques uniques des actifs liés à l’infrastructure leur permettent également de tirer profit d’un certain nombre de tendances et de moteurs macroéconomiques. En effet, la mondialisation a fait augmenter la croissance de l’utilisation des actifs liés au commerce et au transport mondial comme les aéroports, les chemins de fer, les tunnels et les ports. La congestion urbaine a donné lieu à un certain nombre d’initiatives de planification urbaine, y compris des routes à péage et des voitures ferroviaires. La croissance de la population et les tendances démographiques font également augmenter l’utilisation de bon nombre d’actifs liés à l’infrastructure comme les tours de télécommunications et les établissements de santé. Finalement, en raison des années de sous-investissements par les gouvernements en matière d’infrastructure de base, la demande pour de nouveaux actifs liés à l’infrastructure modernes exploités par des entreprises comptant sur une échelle et une expertise a explosé.

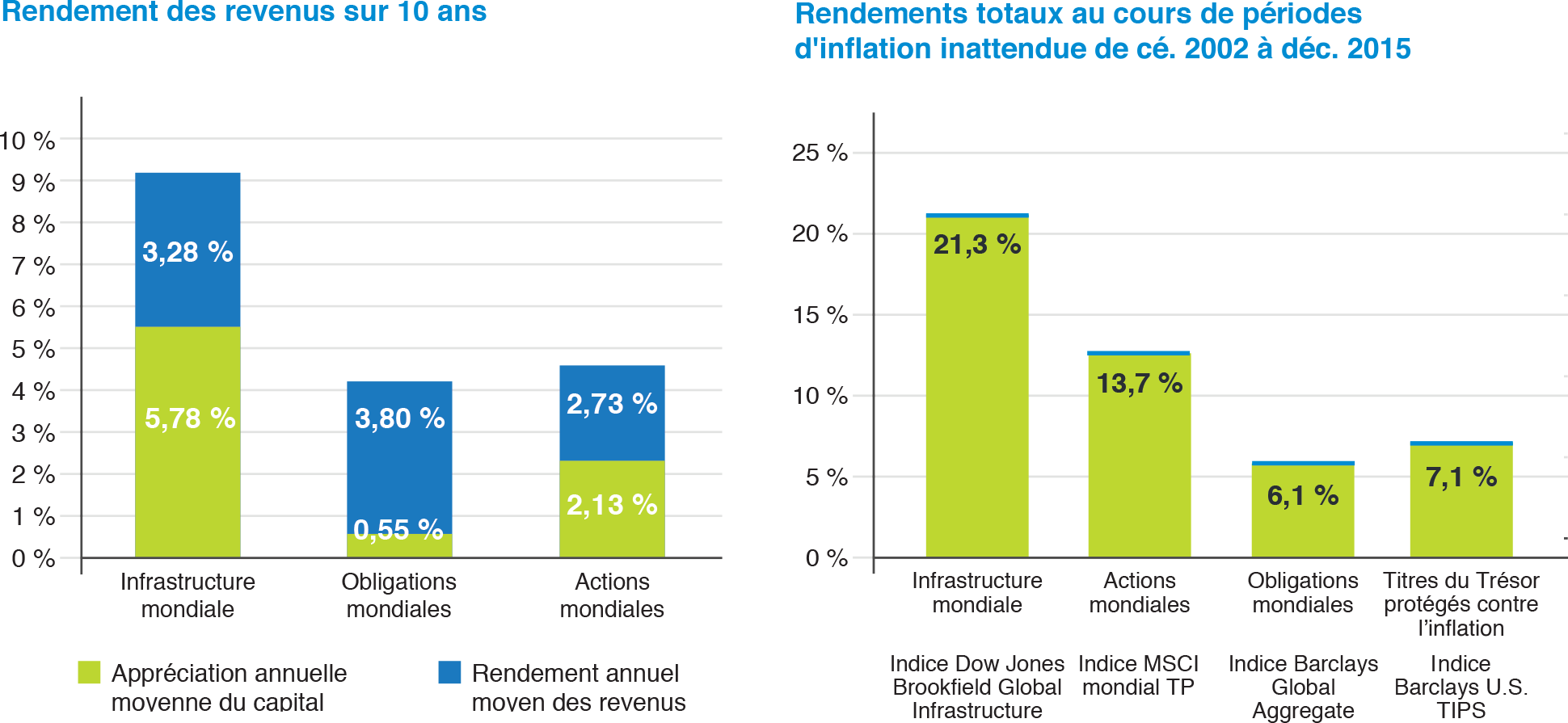

Rendements totaux attrayants

Au cours de la dernière décennie, les titres liés à l’infrastructure mondiale ont enregistré des rendements totaux supérieurs à ceux des actions. Certains estiment que la baisse des taux d’intérêt a causé cette hausse. Cependant, il est important de noter que les actions mondiales et les titres liés à l’infrastructure ont surclassé les obligations mondiales au cours de cette période. La surperformance des actions mondiales est plutôt liée aux nombreuses caractéristiques mentionnées précédemment (fortes entraves à l’accès, pouvoir d’établissement des prix, croissance des flux de trésorerie réels, viabilité à long terme).

Faible corrélation avec les autres catégories d’actif

Par le passé, les titres liés à l’infrastructure ont affiché une faible corrélation avec les autres catégories d’actif. De ce fait, l’ajout de ces titres dans un portefeuille devrait donner lieu à des rendements totaux plus élevés par unité de risque.

| Actions américaines |

| Actions hors des États-Unis |

| Obligations mondiales |

| FPI |

| Marchandises |

| Fonds de couverture |

| Obligations indexées sur l’inflation |

| Capital-investissement |

| Infrastructure mondiale |

| Actions canadiennes |

| Encaisse |

| Actions américaines | Actions hors des États-Unis | Obligations mondiales | FPI | Marchandises | Fonds de couverture | Obligations indexées sur l’inflation | Capital-investissement | Infrastructure mondiale | Actions canadiennes | Encaisse |

| 1,00 | ||||||||||

| 0,87 | 1,00 | |||||||||

| 0,10 | 0,33 | 1,00 | ||||||||

| 0,62 | 0,62 | 0,29 | 1,00 | |||||||

| 0,31 | 0,43 | 0,22 | 0,17 | 1,00 | ||||||

| 0,67 | 0,76 | 0,26 | 0,48 | 0,51 | 1,00 | |||||

| 0,00 | 0,12 | 0,69 | 0,23 | 0,23 | 0,23 | 1,00 | ||||

| 0,85 | 0,89 | 0,23 | 0,73 | 0,40 | 0,74 | 0,12 | 1,00 | |||

| 0,66 | 0,80 | 0,43 | 0,60 | 0,41 | 0,69 | 0,28 | 0,70 | 1,00 | ||

| 0,80 | 0,82 | 0,25 | 0,53 | 0,58 | 0,79 | 0,17 | 0,79 | 0,67 | 1,00 | |

| -0,16 | -0,10 | 0,05 | -0,07 | 0,00 | -0,01 | 0,04 | -0,18 | 0,05 | -0,07 | 1,00 |

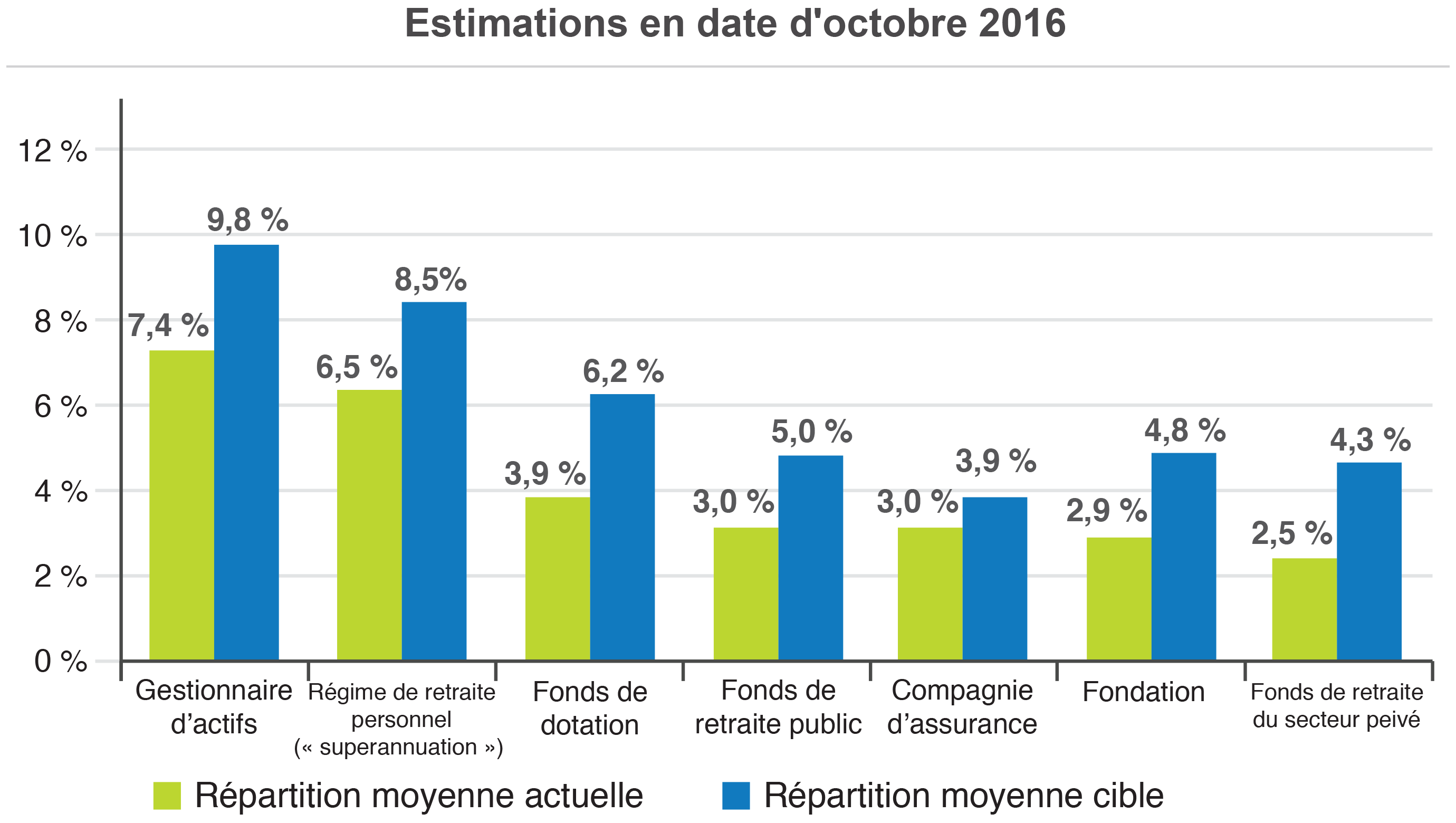

Placements dans des régimes de retraite

Au cours des dix dernières années, les régimes de retraite canadiens ont commencé à investir dans des catégories d’actif « alternatives », y compris l’immobilier, le capital-investissement et l’infrastructure de plus en plus populaire. Selon l’Association canadienne des gestionnaires de caisses de retraite, les 100 régimes de retraite les plus importants au Canada détiennent l’équivalent de 171 milliards $, ou 8,17%* de leurs actifs sous gestion, d’actifs liés à l’infrastructure. Toutefois, ces régimes sont toujours sous-exposés à cette catégorie d’actif comparativement aux 267 milliards $, ou 12,79 %* de leurs actifs sous gestion, investis dans l’immobilier. Comme le tableau ci-dessous l’indique, on peut observer la même tendance aux États-Unis.

Répartition moyenne de l'infrastructure comme pourcentage de l'actif sous gestion

Source : Deutsche Assest Management, estimations basées sur la base de données de Preqin, février 2017.

*Source : Association canadienne des gestionnaires de fonds de retraite, répartition de l’actif des régimes à PD des organismes promoteurs représentés par les membres au 31 déc. 2018.

Méthode de Starlight Capital

À Starlight Capital, nous avons élargi l’univers des candidats de placement traditionnels du secteur de l’infrastructure afin d’investir dans des sociétés de bon nombre de secteurs non traditionnels (bourses, réseaux de paiement, recherche numérique, logistique). Cette méthode donne souvent lieu à des portefeuilles exposés à huit des 11 secteurs de Global Industry Classification Standard (« GICS »). Bon nombre des indices de référence de l’infrastructure sont seulement exposés à trois des secteurs GICS (énergie, industrie et services aux collectivités). Cette diversification sectorielle accrue devrait générer des rendements ajustés au risque supérieurs à long terme.

Malgré cet élargissement de la définition de l’infrastructure, nous choisissons tout de même d’éviter certaines expositions aux risques. En effet, les sociétés de pure prestation de services et du secteur de la construction ne nous intéressent pas puisqu’elles manquent de visibilité à long terme en matière de flux de trésorerie et d’actifs véritables, deux caractéristiques que nous cherchons dans nos placements dans l’infrastructure. Il s’agit de la même chose pour les sociétés énergétiques et des marchandises. Bon nombre de ces sociétés doivent concurrencer en matière de coûts, ce qui érode leurs avantages concurrentiels.

Chez Starlight Capital, nous cherchons à ajouter de la valeur en concentrant nos placements dans des sociétés de qualité du secteur de l’infrastructure qui comptent sur un fort potentiel de création de valeur. Nous faisons l’acquisition de ces entreprises lorsqu’elles offrent un potentiel de rendement suffisant pour le risque encouru. Grâce à cette méthode, ces portefeuilles devraient générer des rendements ajustés au risque solides aux investisseurs à long terme.

Les fonds communs de placement ne sont pas garantis, leur valeur peut changer fréquemment et leur passé pourrait ne pas se reproduire.

Certains énoncés dans le présent document sont de nature prospective. Les énoncés prospectifs sont des énoncés de nature prévisionnelle, dépendent de conditions ou d’événements futurs ou s’y rapportent, comprennent des termes tels que « peut », « pourra », « pourrait », « devrait », « s'attend », « planifie », « anticipe », « croit », « estime », « projette », « prévoit », « a l'intention », « continue » et les termes comme « potentiel » et d’autres expressions similaires. Les résultats, les décisions et les événements réels pourraient donc être sensiblement différents de ceux qui sont indiqués dans les énoncés prospectifs. Les énoncés prospectifs ne comportent aucune garantie de rendement futur. Bien que les énoncés prospectifs contenus dans ce document sont basées sur des hypothèses que Starlight Capital et le gestionnaire de portefeuille considèrent comme raisonnables, ni Starlight Capital ni le gestionnaire de portefeuille ne peut assurer que les résultats véritables seront conformes aux énoncés prospectifs. Il est recommandé au lecteur de considérer ces énoncés ainsi que d'autres facteurs avec précaution et de ne pas leur accorder une confiance excessive. La société ne s'engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d'événements futurs ou de tout autre facteur qui pourrait affecter ces renseignements, sauf si la loi l'exige.

Starlight, Starlight Investments, Starlight Capital et tous les autres logos associés de Starlight sont des marques de commerce de Starlight Group Property Holdings Inc.